지난해 영업이익 3532억 원, 역대 최대

판관비 및 충당금전입액 비용은 증가

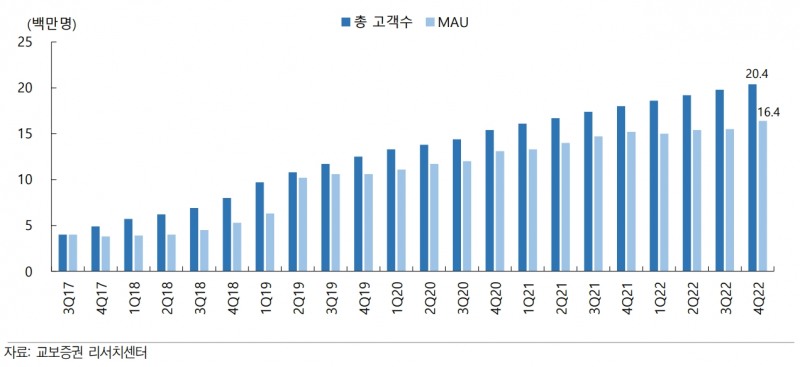

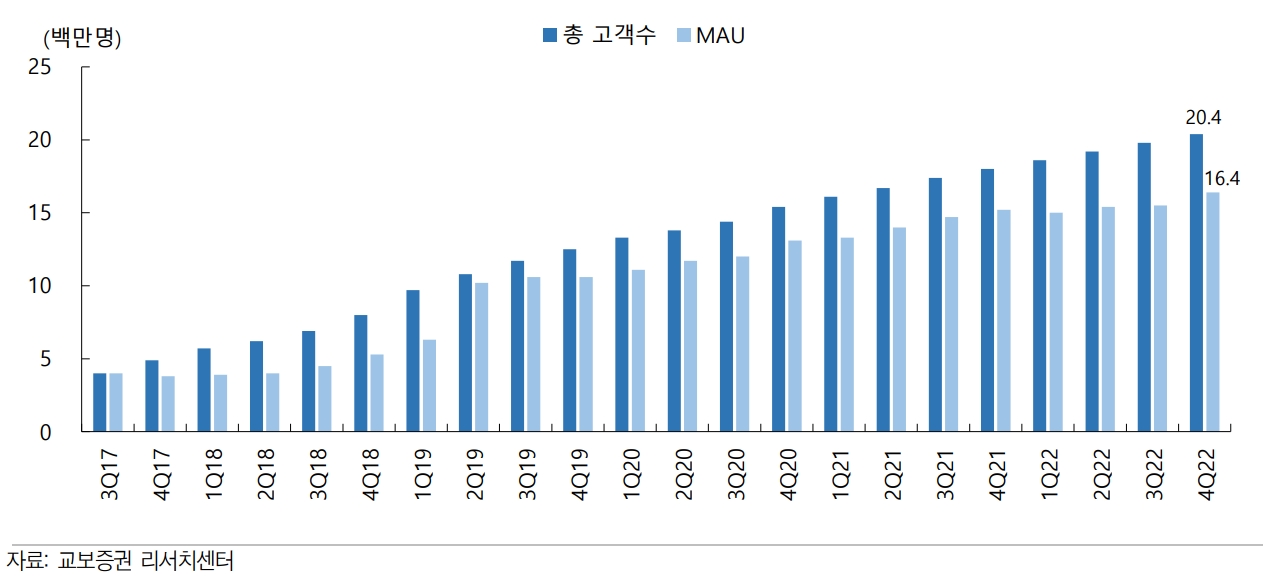

카카오뱅크가 호실적을 내놓았다. 연간 최대 영업이익을 달성하며 인터넷 은행의 약점인 수익성에 대한 우려가 완화됐다. 신규 서비스 출시로 사업다각화에 적극 나설 계획이다. ◇ 기준금리 상승으로 인한 이자 이익 확대에 사상최대 실적

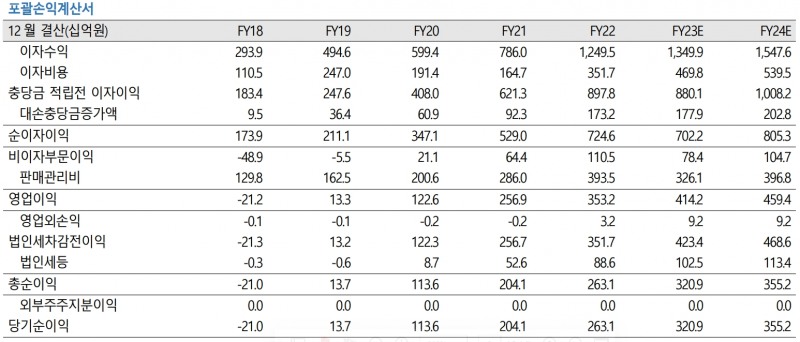

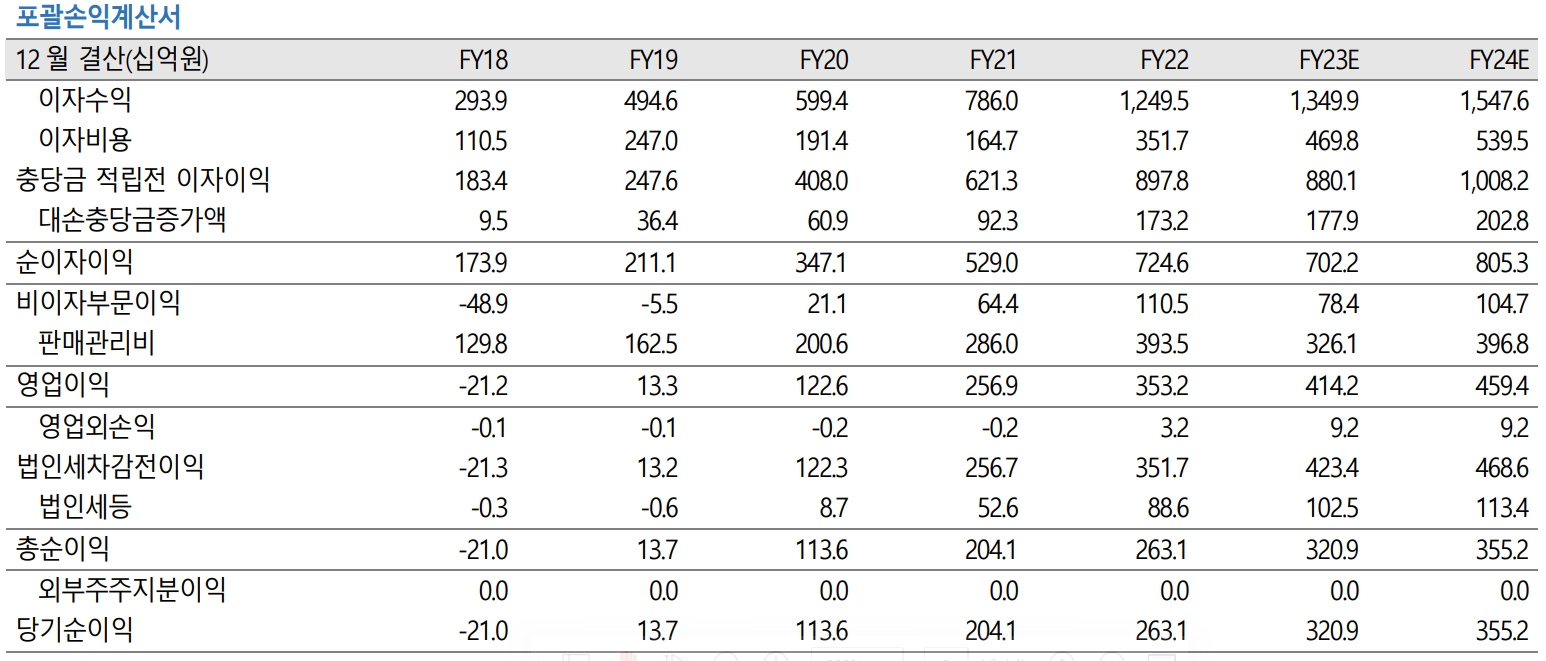

카카오뱅크가 시장의 눈높이를 뛰어넘는 호실적을 발표했다. 13일 금융감독원 전자공시시스템에 따르면 카카오뱅크의 지난해 연간 영업수익은 전년 대비 50.8% 성장한 1조6058억 원을 기록했다. 영업이익은 전년 동기 대비 37.5% 증가한 3532억 원, 당기순이익은 28.9% 증가한 2631억 원으로 집계됐다.

이는 기준금리 상승에 따른 이자 이익 확대가 주요 원인이다. 주택담보대출 등 신상품의 성공적인 시장 안착 등도 대 최대 실적 달성에 한몫했다.

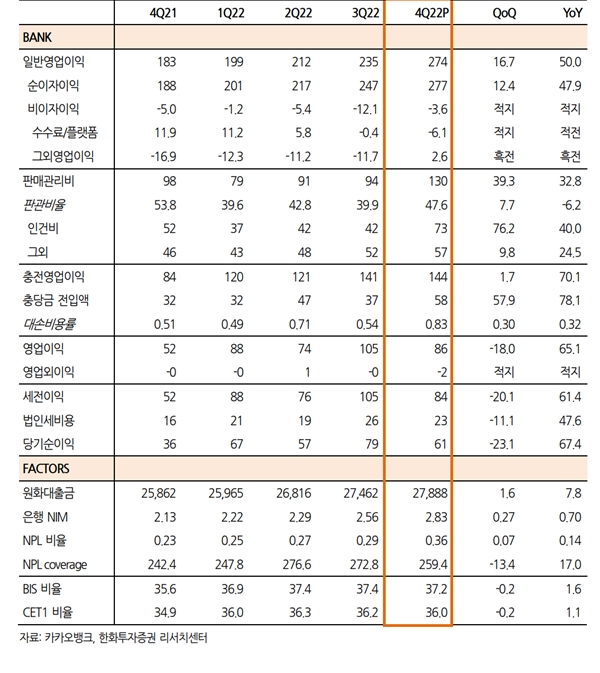

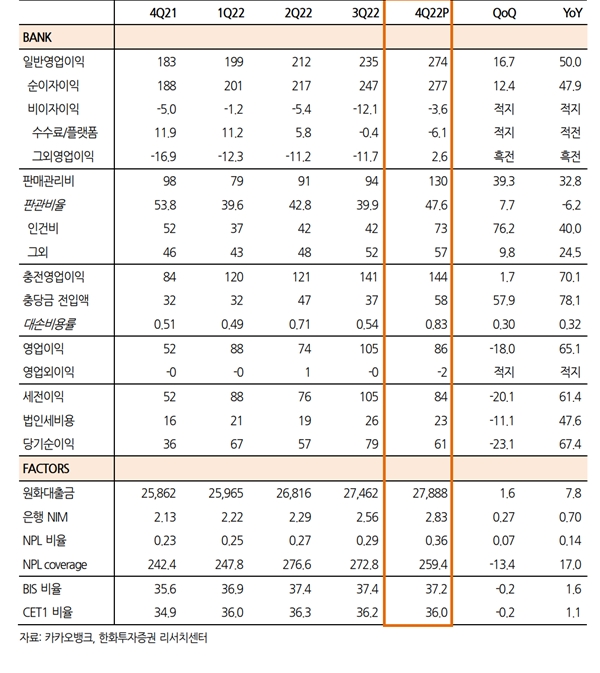

부문별로 보면 은행은 대출은 1.6% QoQ(지난 분기 대비) 늘었다. 신용대출과 전세대출이 3550억원 감소한 반면 주택담보대출이 6920억원 증가하며 주된 성장 동력으로 작용했다.

지난해 11월 출시한 자영업자 대출은 900억원 취급됐다. 수신은 4% QoQ 감소하며 4개 분기동안 제자리걸음을 했다.

NIM(순이지마진)은 +27bp QoQ로, 예대율 상승으로 NIS(예대금리차) 개선폭(+15bp)을 초과했다. 판관비는 39% QoQ 증가했는데, 성과급 및 복지기금 320억원 제외 시 5% QoQ 늘었다. 대손비용률(CCR)은 코로나19 충당금을 제외해도 0.72%를 기록해 경상비용률의 상승을 나타냈다.

반면 플랫폼부문은 신통치않았다. 지난해 4분기말 기준 (증권계좌 개설은 5만좌)로 -38% QoQ 줄었다. 연계대출 취급액은 2430억원으로 -41% QoQ 감소했다. 제휴 신용카드 발급도 5만건으로 전분기보다 0.3만건 줄었다. 이에 따라 플랫폼수익은 23% QoQ 감소한 반면 비용은 3% QoQ 늘며 적자가 확대됐다.

김도하 한화투자증권 연구원은 "4분기 영업이익은 858억 원으로 시장 컨센서스에 부합했다”며 “순이자이익은 양호했으나 수수료와 판관비, 충당금이 부진하게 나타났다”고 말했다.

김지영 교보증권 연구원은 "연간이익이 증가한 이유는 여신규모 성장에 따른 이자이익 확대 및 피(Fee) 수익 증가, 4분기 이익이 감소한 이유는 판관비 및 충당금전입액 비용 증가 때문”이라고 평가했다.

◇ 4분기 연체율과 NPL(부실채권)비율은 0.49%와 0.36%로 전분기 대비 13bp와 7bp 상승

약점을 극복하지 못했다는 게 시장의 분석이다. 앞으로 성장성의 잣대인 플랫폼 부문의 부진은 부담이다.

김도하 한화투자증권 연구원은 “카카오뱅크에 대한 기대 요인인 자산성장률은 예상했던 수준만큼 하락했다”며 “밸류에이션 프리미엄valuation premium) 요소인 플랫폼 부문에서는 취급고 급감과 비용 증가가 동반되면서 적자폭이 확대되고 있다”고 말했다.

건전성이 악화된 것도 옥의 티다.

최정욱 하나증권 연구원은 “4분기 연체율과 NPL(부실채권)비율은 0.49%와 0.36%로 전분기대비 13bp와 7bp 상승해 건전성은 악화되는 흐름”이라며 “매∙상각전실질 순증액도 상당폭 증가하고 있다”고 말했다.

최 연구원은 “금리 상승에 따른 차주의 이자 부담 증가 및 중금리대출 비중이 높은 대출포트폴리오 특성상 건전성 악화는 어느정도 불가피한 요인”이라며 “ 미래 경기전망 반영 추가 충당금 77억원을 제외한 4분기 경상 대손비용은 약 500억원으로 크레딧(credit cost)를 차감한 이자이익은 아직 큰폭 확대 중인데, 결국 건전성 악화 속도와 추세를 어느정도 방어할 수 있느냐가 관건”이라고 지적했다.

이에 따라 배당을 하더라도 주가는 실적 대비 고평가됐다는 분석이다.

김도하 한화투자증권 연구원은 “카카오뱅크는 연말 배당가능이익이 발생할 경우 자사주 매입을 시행할 수 있다고 언급한 바 있는데, 2022년 결산 이후 2000억원 내외의 미처분이익잉여금이 발생할 것으로 추정된다”고 말했다.

김 연구원은 “자사주 매입 시행 시 수급이 주가 상승 요인으로작용할 수 있겠으다”며 “그러나 현 시장가치는 동사의 본질가치 대비 고평가된 것으로 판단해 투자의견은 매도를 유지한다”고 덧붙였다.

김현정 더넥스트뉴스 기자 hjkim@thenext-news.com