행동주의펀드 얼라인파트너스 국내 금융지주사 주주환원 촉구

신한지주, 자본비율 12% 초과분 주주환원 사용…KB, 하나금융 동참할 듯

주주행동주의 목소리가 커지고 있다. 버는 돈 대비 배당이 박한 금융지주사가 타깃이다. 대표금융사인 신한지주사가 이를 계기로 주주환원강화를 검토하고 있어 주주환원강화 바람이 다른 금융지주사로 확대될지 주목된다. ◇얼라인파트너스, 30% 배당성향을 초과하는 주주환원은 자사주 매입 및 소각 병행 권고

연초부터 주주행동주의가 주주가치제고에 적극 나서고 있다. 대상은 주식시장에 상장된 금융지주사들이다.

23일 업계에 따르면 국내 대표 행동주의펀드인 얼라인파트너스는 지난 2일 상장 은행지주들에게 저평가 해소를 위한 공개주주서한을 발송했다. 해당 주주서한에서 각 은행 이사회가 해당 제안에 대한 회신을 2월 9일까지 발표하지 않거나 불충분할 시 직접 주주총회 안건을 상정해 표결할 계획이라 밝혔다.

얼라인파트너스의 해당 주주서한의 내용에 따르면 국내 상장 은행지주는 해외 은행들과 대등한 수준의 수익성, 자본적정성, 자산건전성을 기록하고 있다.

실제 은행지주들의 평균 ROE(최근 12개월) 9.9%, 3Q22 보통주자본(CET1)비율 11.9%, 2021년말 고정이하여신(NPL)비율 0.4%에 이른다. KB금융그룹 48조원, 신한금융그룹 48조원, 하나금융그룹 36조원, 우리금융그룹 28조원 등 수십 조원에 달하는 대규모 순자산을 보유중이다.

그러나 시가총액이 순자산의 0.3~0.4배 수준이며, 이는 해외 은행의 1/4에 불과해 해외 대비 큰 폭으로 저평가받고 있다.

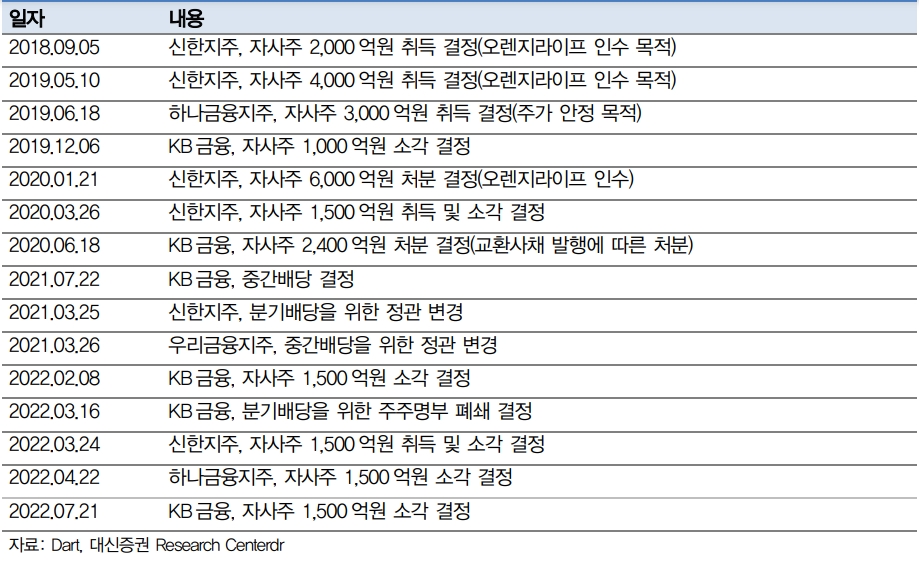

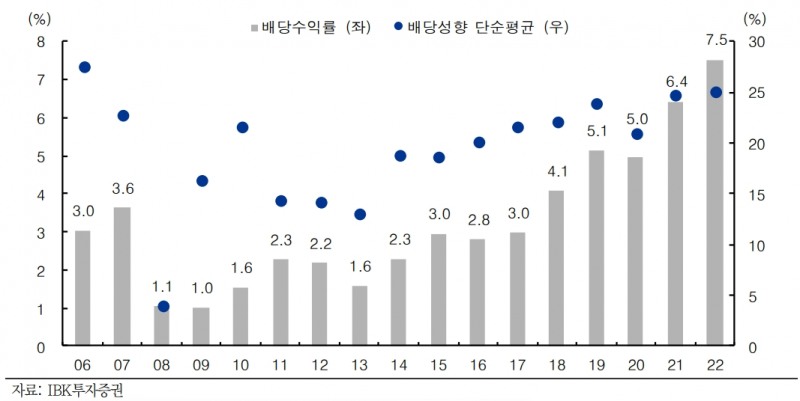

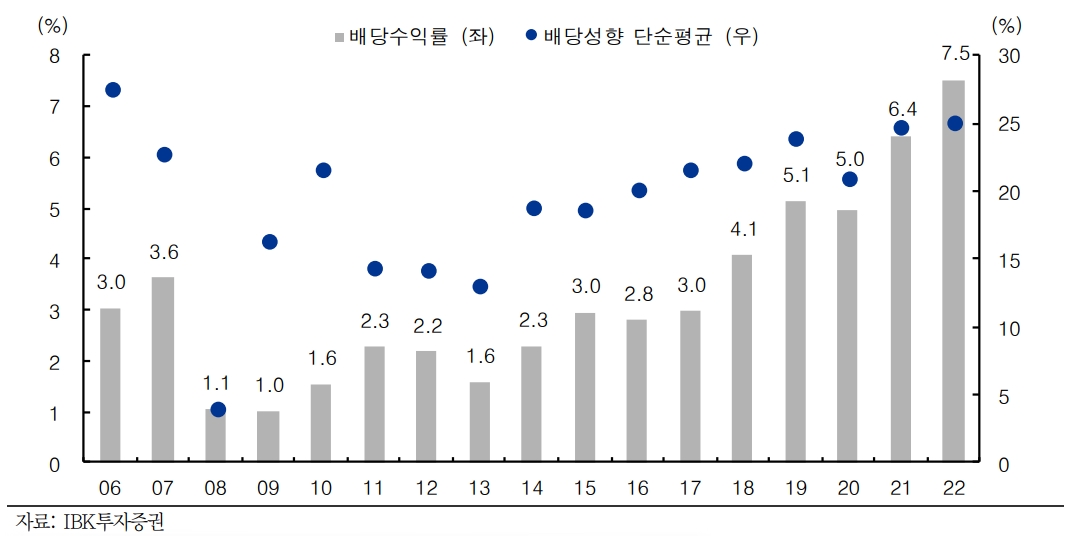

얼라인파트너스는 이익 대비 인색한 주주환원규모도 국내 금융지주의 주주가치제고 걸림돌로 꼽았다.

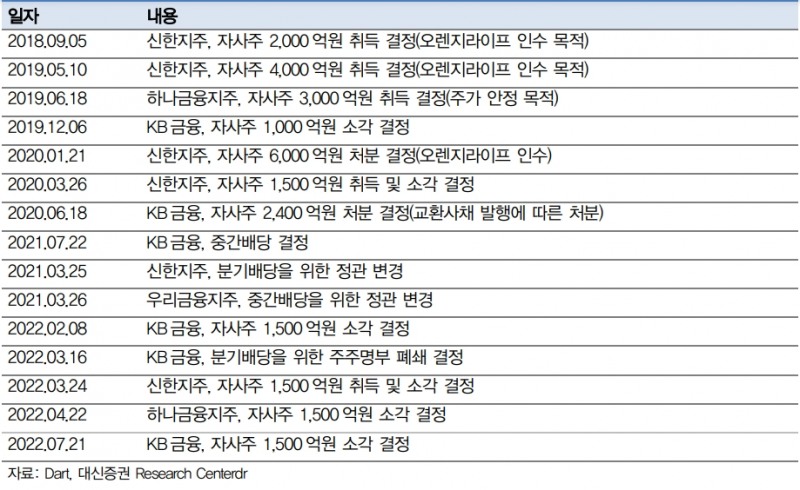

현재 국내 은행의 평균 주주환원율은 해외 64%,국내 24%이다. 국내 은행들은 실적이나 배당여력의 상황과 무관하게 일률적으로 낮은 배당성향 기록(2015년 25.5%→2021년 25.7%)하고 있다. 자사주 매입성향 또한 최근 10개년동안 0%에 가까운 수준이다.

저평가의 핵심원인을 없애기 위해 주주환원강화가 필요하다는 게 얼라인파트너스의 제안인 핵심이다.

얼라인파트너스가 제시한 첫번째 안은 CET1비율(보통주자본/위험가중자산(RWA))기반의 자본배치정책 도입이다. 현행 규제수준인 CET1비율(시중은행 10.5%, 지방은행 9.5%)을 최소한 유지하고, 시중은행 13%, 지방은행 12%의 비율 도달 시까지 매년 이익의 일부를 추가 적립하되 나머지는 주주환원에 사용하는 것이다. 30% 배당성향을 초과하는 주주환원은 극심한 저평가를 고려해 자사주 매입 및 소각 병행을 권고했다.

다음은 목표 주주환원율과 위험가중자산 성장 관리에 기반한 중기 주주환원 정책 도입이다. 중기 주주환원 정책은 △2023 회계연도부터 목표주주환원율 당기순이익의 50%을 원칙으로 함(배당 및 자사주 매입 소각 포함) △CET1 비율에 기반한 자본배치정책하에서 목표 주주환원율 달성할 수 있는 수준으로 위험가중자산(RWA) 성장률 관리 △30% 기본 배당성향을 넘어서는 주주환원 있을 시 자사주 매입 소각 활용이다. 추가 주주환원, 저평가 심화, 법률 및 감독당국 규제 등에 따라 이들 정책강도를 조율한다.

박세연 한화투자증권 연구원은 "은행은 자본 배치 시 주주환원과 재투자를 모두 할 수 있지만, 국내 은행은 대부분 자본 여력을 재투자 위주로 배치하고 있다”며 “지금의 극심한 밸류에이션 저평가 상태에서는 재투자 시 주주에게 귀속되는 가치가 적어 주주환원을 통한 기업가치를 정상화하는 것이 목적”이라고 분석했다.

◇장기간 자본 쌓아 규제준수 아래 배당확대 또는 자사주 매입 ‘파란불’

이같은 얼라인파트너스의 요구에 국내 대표 금융지주사들도 긍정적으로 화답하는 모습이다.

신한지주는 공개주주서한이 발송된 날 진행된 경영포럼에서 주주환원 정책을 확대하겠다고 응답했다. 자본비율 12% 초과분을 주주환원에 사용하고, 분기 주당현금배당 정례화뿐만아니라 자사주 소각을 병행해 주주환원율 상향을 추진하겠다고 발표했다.

다른 금융지주사도 이에 동참할 가능성도 커졌다. 국내 금융지주는 장기간 자본을 잘 쌓아 요구 자본비율을 준수하면서 배당확대 또는 자사주 매입을 진행할 여력도 갖췄다.

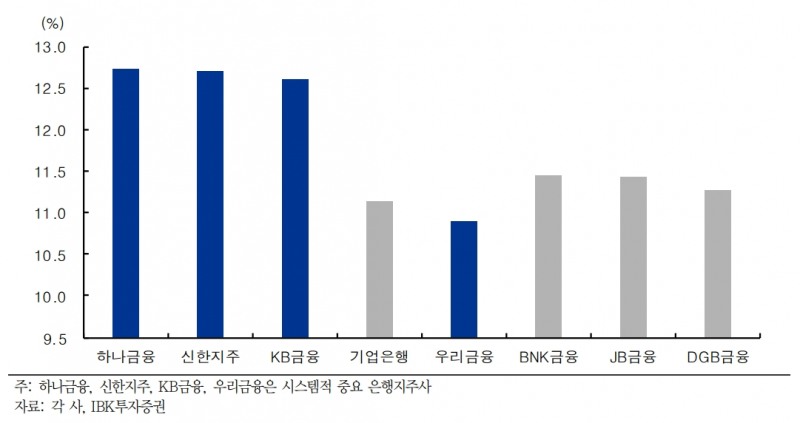

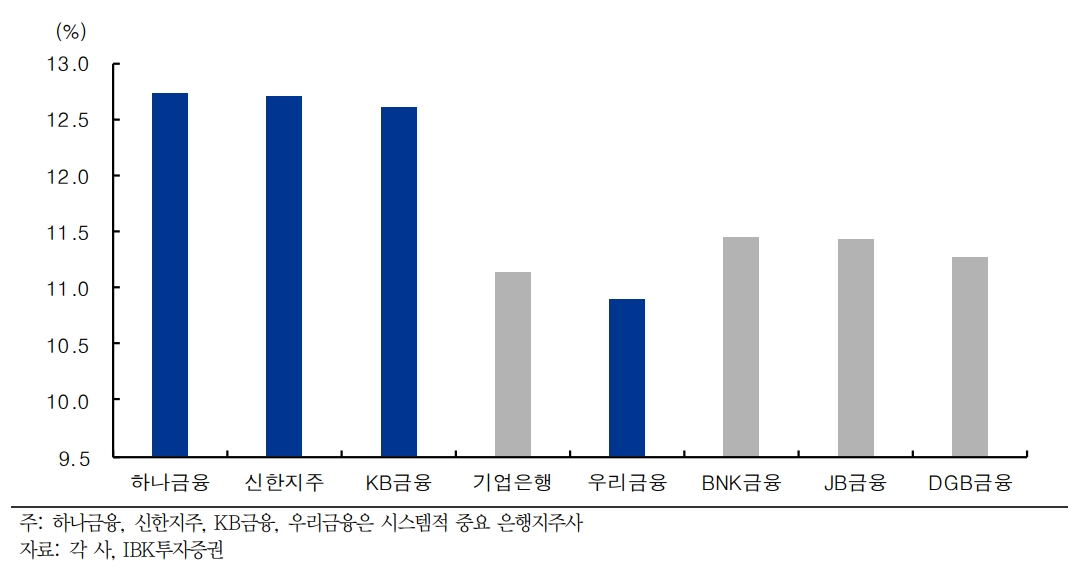

IBK투자증권에 따르면 보통주 자본비율에 대한 규제비율은 최대 9.5~10.5%이다. 이 비율은 기본적립비율 4.5%, 자본보전완충자본 2.5%, 경기대응완충자본 0~2.5%, 시스템적 중요 은행 0~1.0%로 구성된다.

현재 경기대응완충자본은 0%이나 최대 2.5%가 부과된다고 가정하면 시스템적중요 은행은 지난해 3분기말 기준으로 총 10.5%, 시스템적 중요 은행이 아닌 경우 총 9.5%가 규제 보통주 자본비율이 된다. 단 신한지주, 하나금융, KB금융 등 빅3 금융지주사는 이 비율이 커트라인을 최대 3-4% 웃돌아 배당확대, 자사주매입할 여력이 충분하다는 분석이다.

김은갑 IBK투자증권 연구원은 “주주친화정책의 강화는 주가의 모멘텀으로 작용할 수 있으며 낮은 밸류에이션과 결합돼 투자매력으로 작용할 만하다”며 “이익증가율이 높지 않더라도 순이익증가와 배당성향의 상승이 합쳐지면 기대감은 점차 커질 수 있고, 이에 더해 자사주 매입소각이 병행되면 주주환원율은 배당수익률 이상으로 높아지어 주가순자산비율(PBR) 밴드가 상향될 수 있다”고 진단했다.

다른 전문가들도 신한지주의 주주환원 강화바람이 금융지주사에 확대될 것이라는데 무게를 두고 있다.

박혜진 대신증권은 “높은 자본비율과 자산건전성에도 국내 주요 금융지주의 배당성향은 26%에 불과하다”며 “아직 비은행계열사 포트폴리오 구축 중에 있는 우리금융지주를 제외하면 KB, 하나 금융지주는 높은 자본비율을 유지하고 있어 신한지주와 같은 결정을 내릴 수 있을 것”이라고 내다봤다.

김현정 더넥스트뉴스 기자 hjkim@thenext-news.com